dividendsestratégia de investimentoInteractive Brokersinvestimentos no exteriorinvestimentos offshore

Qual é o Breakeven para investir no exterior?

Fala galera da Finansfera!!!

Vamos falar de custos para investir no exterior

Esta semana tive um comentário interessante na página "Investimentos no Exterior" do seguidor Allan. Agradeço a ele por trazer uma dúvida bem interessante que vou replicar aqui e dar meu ponto de vista sobre a partir de que momento vale fazer investimentos no exterior.

Segue o comentário feito pelo Allan:

Como podem ver são várias dúvidas e todas muito pertinente ao tema. Sempre comentamos sobre os custos e vantagens mas pelo menos por aqui nunca fizemos uma análise total dos custos e do breakeven para investir no exterior.

Bom, primeiramente temos que definir os objetivos com investimentos. Existem pessoas que não investem em renda variável, outras não investem em nada a não ser imóveis e já outras só investem em FII. Pior de tudo, existem aquelas que não investem em nada!

Após definirem seus objetivos com investimentos, aí sim passem a planejar uma estratégia. Para investir no exterior tem que haver uma boa estratégia, caso contrário somente irão enviar dinheiro pra fora, comprar ativos e depois não saberem o que fazer podendo até perder dinheiro com taxas, câmbio e impostos.

No meu caso os investimentos são para longo prazo (em torno de 10 anos atualmente) e para me fornecer uma renda extra, em dólar, quando me aposentar. Sendo assim, vou acumulando ativos e reinvestindo todos os dividendos. Como não pretendo repatriar esse dinheiro então não preciso me preocupar com o câmbio nem com o iof no final.

Outro ponto importante é que eu já tenho um apartamento no Brasil e também tenho investimentos em diversos tipos de ativos como podem ver na página carteira. Deste modo meus investimentos estão diversificados em diversas categorias tanto no Brasil quanto no exterior.

Após esclarecer rapidamente a estratégia de investimentos, a diversificação de ativos e o prazo de investimento, vamos às dúvidas do Allan.

Sobre corretoras:

Em relação à corretora Interactive Brokers - Considero a melhor corretora para investimentos no exterior por dar possibilidades de investimentos global. Você pode investir em ações de várias bolsas do mundo, ETF, REIT, operar opções, aluguel de ações e muitos outros produtos mas ela tem seu custo de $10 Trumps, ou seja, você precisa desembolsar $120 de custódia por ano.

Clique aqui e veja como abrir conta na Interactive Brokers

A corretagem da IB é de $1 Trump deduzidos dos $10 da custódia, então vocês podem realizar até 10 operações dessas e pagará somente $10. Isso é de certo modo uma economia, pois se quiserem vender um ativo beneficiando-se da isenção de até 35k reais, podem fazer e não pagará a corretagem que não é nada cara né. Alguns ETF de outros países são mais caros, já paguei $5 em ETF.

Existem outras corretoras que não cobram essa custódia mas cobram a corretagem um pouco maior e também não operam no mundo todo deixando o investidor limitado ao mercado americanos e a um book de ETF menor. Mas isso não é nenhum problema para o iniciante, aconselho a quem queira iniciar e não dispor dos $10k exigidos pela IB para abertura de conta, que abra conta em outra corretora como a DriveWealth. Se quiserem saber mais sobre o assunto, visitem o Viver de Dividendos que tem uma parceria com a DriveWealth e pode tirar as dúvidas.

A XP também tem sua área no exterior chamada XP Securities mas as taxas são tão elevadas que fica realmente inviável operar por eles. Alguns bancos também podem te oferecer alguns serviços mas em geral são todos ruins.

Resumindo sobre corretoras: Se não tiver 10k para começar na IB, comece com menos na DriveWealth.

Sobre abertura de conta em Banco:

Eu tinha uma conta no BB Miami por conta de receber salário no exterior por um período mas eles não são banco de varejo e queriam cobrar $50 por mês para manutenção de conta, desta maneira migrei para o BB Américas que cobra $10 por mês mas se quiserem ter isenção, basta deixar 10k na conta ou investido com eles.

Se quiserem saber mais sobre abrir contas em bancos no mundo inteiro, indico o guia do Investidor Internacional que fez um belíssimo trabalho de compilar várias informações e dados para ajudar àqueles que querem se livrar das amarras das loucuras na economia brasileira.

Se tiverem a oportunidade de viajar e abrir conta em um banco direto nos EUA como o Bank of America, façam isso e desfrutem dos benefícios oferecidos por eles. Alguns oferecem cartão de crédito internacional com baixo custo.

Resumindo sobre bancos: o BB Américas oferece um bom pacote de serviços, permite abrir a conta sentado no seu sofá e se tiver mais de 10k na conta, investidos ou não, consegue a isenção da taxa. No meu caso eu abri a conta lá.

Não façam conversão de valores!

Senhores, não fiquem fazendo a conversão de valores para comparar os investimentos em moedas diferentes. Como falei acima, eu tenho investimentos no Brasil e no exterior e se já é complicado comparar renda fixa com renda variável no Brasil, imagine com ativos no exterior.

Tratem suas carteiras individualmente em cada moeda.

Até aqui chegamos aos cálculos feito pelo Allan de $240 por mês para mantermos as contas na corretora e no banco, abertas. Agora passaremos a analisar se vale a pena ou não pagar os $240 por ano.

Empresas que pagam altos dividendos:

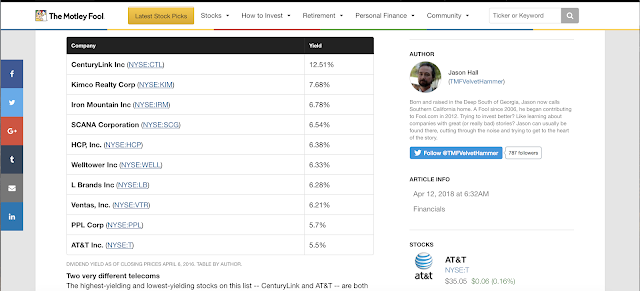

Falando em Stocks, podemos fazer uma rápida busca no google e encontrar vários sites que listam as empresas que pagam altos dividendos aos seus acionistas.

No site Investorplace.com vocês podem ver uma lista de 10 empresas High-dividends para se comprar quando o mercado está em alta.

Particularmente não achei a lista uma das mais interessantes mas trouxe assim mesmo para mostrar os dividendos de algumas empresas. Reparem que há, na lista, empresa pagando mais de 8% ao ano.

Para aqueles que querem se aprofundar mais é só navegar pelo site do Suredividends. Trata-se de um excelente site com muita informação sobre dividendos.

Mais um site interessante de acompanhar é o Mootley Fool. Aqui podemos ver uma breve lista com 10 stocks com High dividends.

Bom, podemos perceber que conseguir 5% de DY não é tarefa difícil nos EUA. Basta escolher algumas boas stocks e montar a carteira.

Vale a pena pagar $240 para investir no exterior começando com $10 mil dólares?

Bom tirem a conclusão vocês mesmo. Vamos fazer um cálculo utilizando um DY de 6%. Teremos então $600 por ano só em dividendos. Mas não para por aí, temos que tirar o imposto de 30% que os EUA cobram sobre os dividendos, logo teremos $600-30% (180)= 420. Agora sim, vamos tirar os $240 de taxas anuais e ficaremos com $180 líquido, ou seja, acima do breakeven.

O breakeven é de aproximadamente: $342 dólares. (Em contas de padeiro).

A partir de $342 você já consegue lucrar algo. Olhando o exemplo de 6% ao ano acima parece pouco pra ficar com $180 mas considere isso no primeiro ano. Já a partir do segundo ano você, além de aportar mais dólares em mais ativos, já vai receber quase o dobro de dividendos e a cada ano que passa esses $342 representam uma porcentagem menor na sua carteira. Acredite na mágica dos juros compostos.

No estudo acima não considerei ganho de capital, uma vez que estamos avaliando se vale a pena investir no exterior com $10k recebendo dividendos e pagando os custos.

Resumindo sobre se vale a pena pagar $240 de taxas ao ano com investimento de $10k: Sim! Vale a pena!

Sobre o cartão de débito MasterCard:

Por enquanto não é possível os não residentes nos EUA fazerem uso desta facilidade mas vamos analisar a estratégia de investimentos a fundo. Lembram que eu disse que meus investimentos é para 10 anos, então até lá não pretendo resgatar nem $1 então não ter o benefício do cartão de débito até lá, pra mim não faz diferença.

Acredito que em 10 anos eles disponibilizem o cartão e aí sim talvez eu tenha que sacar os dividendos recebidos para custear os gastos no exterior mas mesmo que eu precise sacar e não tenha o cartão, basta fazer uma transferencia e sacar com o cartão de débito do banco. Então a facilidade do cartão conta mais pontos do que impede de abrir a conta na IB.

Sobre BDR:

Eu sinceramente não gosto de BDR por vários motivos como não ter liquidez e serem apenas algumas restringindo assim a diversificação na carteira mas não contra indico nem condeno ninguém que invista, pois respeito todas as opiniões e estratégias.

Outro ponto negativo das BDR é que você negocia em reais então caso tenha planos de viver no exterior terá que fazer câmbio e é aqui que o risco aumenta. Imagine precisar fazer câmbio com dólar a R$ 4,00 e Euro a R$ 5,00? Nem vou citar a libra esterlina. Se depender de câmbio mensal pra viver no exterior pode estar fadado à passar por alguns apertos e redução no padrão de vida.

Conclusão:

Para meu plano de aposentadoria esta estratégia me atende bem e pretendo continuar com ela pelos próximos 10 anos. Vou acompanhando passo a passo e postando aqui. Sobre se vale a pena ou não pagar as $240 iniciando com $10k, façam suas análises e compartilhem conosco suas ideias.

Contem-nos suas opiniões e estratégias. Acharam algum cálculo errado? Façam a gentileza de informar nos comentários para que eu corrija.

Por enquanto é isso pessoal.

Abraço a todos!

40 comentários

Excelente post II. Um número bem baixo até. Achei que seria de 2 mil pra cima.

ResponderExcluirFica o convite para quem quiser ler mais sobre qual estratégia usar para investir nos EUA: http://www.aposenteaos40.org/2018/04/as-duas-principais-estrategias-para.html

abraços

Valeu AA40 mas acho que você se enganou no nome 😂 não é o II, é o BPM.

ExcluirAbraço!

hahahah foi mal BPM. Não sei pq diabos saiu II. Tlvz pq tá ficando muito internacional os investimentos por aqui :):)

Excluir😂😂 Tranquilo! A ideia é ficar internacional totalmente.

ExcluirLegal esse estudo ai BPM!

ResponderExcluirEu por não ter os 10k trumps, segui pelo caminho que o Viver passou. Drivewealth e Remessa Online.

Convido os leitores aqui a passarem no meu blog, pois fiz um post mostrando 2 Formas de Investir nos EUA com pouca grana. (menos de 10k)

Show IInglês!

ExcluirVou dar uma conferida lá.

Muito legal sua analise. No meu ponto de vista o investidor deverá começar por uma renda fixa fixa com liquidez diaria para reserva de emergência, depois fundos imobiliários e ações brasileira, por ultimo se já possuir um bom patrimônio poderá diversificar com REITs e Stocks.

ResponderExcluirConcluindo, para quem tem um bom patrimônio vale a pena sim, os REITs e os stocks para diversificar.

Abraço e bons investimentos.

Isso aí Isso Aí DiL,

ExcluirAntes de começar no exterior tem que ter uma carteira no Brasil para emergências, a carteira no exterior é para longo prazo.

Olá,

ResponderExcluirPor favor, que tipo de investimento seria possível fazer com os 10k que ficariam no BB Américas? Digo em termos de retorno anual.

Obrigado

Anonimo,

ExcluirConsulte sua gerente que ela pode dar mais detalhes. No site tem as opções. Se reparar a tela azul do BB Américas aqui no post você vai ver o CD deles com taxa de 2,5% ao não. Lembre-se que lá quase não tem juros então é praticamente juros real.

Esse juros ae do CD quase empata com a inflação americana.

ExcluirVc pode considerar isso como a parte de cash nos seus investimentos e ainda nao vai pagar a mensalidade pro banco. No começo faz mt diferença, mas a medida que o tempo vai passando, essas taxas ficam ridiculas em relação ao tamanho do seu patrimônio.

Abraço

Exato Frugal, existem várias maneiras der se proteger e até economizar nas taxas. Por enquanto estou com uma quantia guardada pra ver se esse Bear vem, se vier vou nas compras de novo e gasto tudo.

ExcluirOlá BPM. Muito boa análise

ResponderExcluirUma curiosidade... porque voce não usa a Drivewealth? É só pela limitação de operar no mercado USA ou tem algum outor motivo?

Olá Anônimo,

ExcluirPela limitação em alguns ativos e principalmente por não ser global. Como pode ver, tenho ETF na Irlanda que na minha estratégia são muito importantes pois só pretendo utilizar esse dinheiro quando me aposentar e com isso deixo lá acumulando.

O que tem no mercado na Irlanda que atrai tanto você? Você não acha que o estágio atual da economia da união européia não é um perigo? Muitos bancos endividados. Bancos centrais entregando juros negativos. Juros negativos, para mim, são uma excrecência. Tenho até dificuldade de entender.

ExcluirNa Irlanda eu apenas comprei ETF de acumulação que não pagam dividendos. Eles seguem índices então se a economia global cair, cai tanto os ativos comprados individualmente ou em ETF.

ExcluirO que mais atrai é não pagar imposto sobre ganho de capital na hora de vender.

Grande postagem BP.

ResponderExcluirBora juntar $10k e partir pro exterior.

valeu

Pode começar com menos também. Pegue o exemplo do Investidor Inglês!

ExcluirExcelente trabalho BPM. Já abri conta na IB e já estou estudando algumas alternativas para investimento no exterior atraves do Sure Dividends mas ainda não fiz a transferencia dos 10KUSD. Tem algum site que vce indica pra pesquisar sobre bons REITs? Gostaria de lembrar tambem que para quem não desejar ter o custo da conta no BB Americas pode enviar simplesmente os valores para a IB e depois qdo quiser retornar diretamente para a conta bancária no Brasil através da Remessa On Line. Grande abraço.

ResponderExcluirShow Marcos!

ExcluirEu pesquiso REIT na internet mesmo. Coloco no Google e vou lendo de varios sites. Com o Sure Dividends você já está bem assistido mas também tem o Brad Thomas e o SeekingAlpha.

Quanto ao remessa on line, como eu nunca utilizei então não posso dizer sobre o assunto mas se você ou alguém já utilizou e quer compartilhar o relato, será bem vindo!

Abraço.

Olá Marcos,

ExcluirPubliquei no novo site como enviar dinheiro para a Interactive Brokers sem usar o BB Americas. Confere lá https://www.comoinvestirnoexterior.com/remessa-online-para-o-exterior/

Pra quem gosta de ações pagadoras de dividendos, temos vários etfs de dividendos como o Aristocrats. Simplifica bastante na hora do imposto de renda e já é bem diversificado.

ResponderExcluirAbraço!

Esse eu não conheço. ETF eu invisto só nos da Irlanda porque é a parte de acumulação.

ExcluirPoderia indicar qual o código de negociação deste ETF?

ExcluirObrigado,

Data160

Oi BPM,

ResponderExcluirGostei muito do seu artigo, pois ajusta a expectativa dos novos investidores internacionais sobre os custos associados ao investimento no exterior e qual o impacto na rentabilidade. Só não entendi a conta de padeiro dos 342 dólares.

Acredito que se deve também incluir neste cálculo de breakeven o custo da remessa ao exterior que, em meu entendimento, tem um impacto nada desprezível na rentabilidade.

Vi em sua carteira que além ETFs da Irlanda você também tem ações e REITs americanos.

Atualmente, tenho IWDA, EIMI na Irlanda e um pouquinho de Berkshire Hathaway por que não paga dividendo, mas com o aumento dos juros americanos estou ficando muito interessado em REITs que chegam a pagar até 7% aa como o . O que "parte meu coração" é ver 30% do rendimento ficando para o imposto de renda americano. Qual o seu racional para suportar os 30% de impostos em vez de manter tudo em ETFs da Irlanda?

Obrigado por qualquer ajuda.

Abraço,

Data160

Olá Data160,

ExcluirOs 342 dólares é considerando os 30% de imposto, então para você ter $240 líquido, precisa ganhar $342 (342-30%= 239,40).

Existe operação mais barata pela DriveWealth e também pode ser uma outra estratégia mas com algumas limitações.

Quanto aos custos de remessa de dinheiro, não considero pois não estou fazendo um comparativo entre Brasil ou exterior. O breakeven é sobre taxas pra operar no exterior pela IB + BBA. Quem não quiser operar pela IB pode usar DW.

Existe REIT que paga até mais de 7%. Já em relação aos 30% de imposto eu nem penso nisso porque lá pagamos o imposto é aqui ele é descontado antes de recebermos, ou seja, pagamos do mesmo jeito. Além do mais eu não misturo os mercados, mercado americano é assim e mesmo assim paga muito mais que no Brasil. A constância nos pagamentos garante tranquilidade de renda para aposentadoria.

Se você quiser repatriar o dinheiro ainda pode ter ganho no câmbio. Imagine que você enviou dólar a 3,30 e quando for vender estará 3,60? Claro que pode acontecer o contrário mas aí você se programa pra não precisar tirar quando o dólar estiver abaixo do que você comprou. Sem contar os ganhos de capita.

Abraço.

Caro BPM,

ExcluirObrigado pela resposta rápida.

Entendi seu racional, ou seja, lá nosvEUABa gente vê o governo tirando os seus 30% e aqui não percebemos a tungada de 27,5% que o governo dá. Faz todo sentido.

Vou começar alguns investimentos em REITs nos EUA e ver como funciona toda a questão fiscal de informar ao Leão no Brasil os ganhos mensais. No meu entendimento não terei de pagar nenhum imposto no Brasil sobre a renda do REIT, somente se houver ganho de capital nas eventuais vendas e ainda assim se forem superiores a 35 mil reais ao mês. Correto?

Quanto a busca de informações sobre REITs, reparei que, diferente das ações ou ETFs, não há grandes portais com informações agregadas dos diversos REITs. Peço a algum leitor do blog que tenha indicação de sites como o ETF.COM ou SUREDIVIDENDS.COM, sobre REITs, que compartilhe conosco.

Um abraço,

Data160

Isso mesmo. Quanto aos REIT você só precisa lançar no IR os ganhos e não precisa pagar nada porque já é descontado mais do que pagaríamos aqui. Você pode lançar mês a mês no carnê leão ou fazer tudo de uma só vez na hora de declarar.

ExcluirQuanto aos sites para pesquisar REIT, incluo o Brad Thomas com o site https://ireitinvestor.com

Abraço

Reits.com é outro site que uso , além dos sitados anteriormente também ido o finviz.com Quanto a impostos sou bem cético , independentemente do país , Brasil vc paga 27,5% anual , USA 30% descontado na hora do recebimento, no Brasil você paga lá seus 15 / 17,5/ 22,5% / 27,5% dependendo do prazo seu imposto é só retido como antecipação , pois lá no ajuste anual de seu IR seu programa de IR vai buscar essa diferença que completa seus 27,5% , no fringir dos ovos você vai pagar 27,5% . Quanto ao que vc pagou nos USA , se vc declarar certinho na aba de investimento e impostos pagos no exterior ele vai te compensar e não te cobrará mais nada , Quanto as inseçoes de impostos com alienação de até 35k reais é pouco mais é relevante observar que não é passível de compensar prejuízos com lucros futuros , o que aqui no Brasil a gente leva essa compensação até zerar o prejuízo .

ExcluirFala Mauricio, sempre bem vindo com as contribuições!

ExcluirEsses sites que você mencionou são excelentes mesmo, aliás tem tantos sites no exterior que fica até difícil acompanhar, até a Finansfera americana é completamente diferente da Brasileira, por aqui um post que fale sobre receber dividendos não tem tantas views como um da Anita ou do Pablo Vittar mas, fazer o que né, este é o povo brasileiro!

Essa questão do imposto que você citou é interessante mas antes de pensarmos em fazer uma comparação entre os países, temos que ver qual o retorno cada país oferece. Pagar 27,5% e ter retorno em reais de 10% ao ano é uma coisa, pagar 30% de imposto mas receber em reais 21%, é outra coisa (aqui estou convertendo 7% de rendimento em dólar).

De qualquer maneira é sempre bom ter as duas carteiras. Repare o que aconteceu esses dias no Brasil, as carteiras de ações despencaram enquanto a do exterior se manteve normal, enfim haja papo pra esse assunto.

Abraço!

Muito bom post BPM!

ResponderExcluirDigamos que eu abra conta no Interactive Brokers e fique comprando cotas de ETFs durante 5 anos.

Após esse tempo eu resolvo morar na Europa, como seria para poder utilizar esse dinheiro lá. Tens alguma informação de como essa operação de envio poderia ser realizada?

Olá jf Saffi,

ExcluirPelo que entendi você quer enviar dinheiro do Brasil para a IB e comprar ETF nos EUA durante 5 anos, é isso?

Depois indo morar na Europa você precisa de Euros e o dinheiro está investido em dólar, seria esta a sua dúvida?

Bom, se for isso, basta você vender o quanto quiser de ETF e quando o dinheiro cair na sua conta da IB você transfere para o banco. Com a conta no BBA você terá um cartão de débito que pode utilizar no mundo todo e realizar saques no ATM. A conversão do câmbio é automática então você vai sacar na Europa já em euros.

Valeu BPM! Era essa a minha dúvida!

ResponderExcluirObrigado pelo retorno rápido.

Abraço e mais uma vez parabéns pelo trabalho.

Por nada jf Saffi, seja sempre bem vindo.

ExcluirUma duvida. Se eu morar nos EUA e quiser comprar um prefixado no Brasil que paga 9%aa, é uma boa certo? Já que inflacao nos EUA é baixa. Vc faria bpm?

ResponderExcluirAnônimo,

ExcluirTudo depende da sua estratégia. Veja bem, eu tenho investimentos no Brasil e tenho renda fixa ainda mas eu não compraria um pré fixado a 9% no Brasil nem mesmo se morasse no Brasil pra gastar no Brasil mesmo. 9% é pouco pra travar taxa.

Se você mora nos EUA e quer investir no Brasil você vai sofrer com o câmbio. Imagine que você ganhe 9% ao ano no Brasil mas o dólar a R$ 3,60 te dá 2,5% de retorno em dólar e isso não estou considerando os impostos.

Se você consegue 9% ao ano e tem que tirar 15% de imposto no Brasil essa taxa já cai pra 7,65%. considerando ainda o dólar a R$ 3,60 o retorno em dólar fica perto de 2,1% ao ano.

Também não considerei custos de iof e taxa de remessa o que traria facilmente a taxa de 2% em dólar.

Obviamente se o dólar recuar e se você travar o pré em 15% como tivemos em 2015/2016, essa porcentagem até fica interessante.

Neste ponto acho mais interessante comprar um REIT ou uma Stock que pague 6% ao ano já em dólar.

Embora você pretenda manter o dinheiro fora, chegou a fazer alguma análise para saber o custo da repatriação? Quais seriam os impostos envolvidos? Tenho interesse, mas ainda tenho muitas dúvidas em relação a dinheiro no exterior e como "andar na linha" com o leão.

ResponderExcluirOlá Anônimo,

ExcluirNão precisa se preocupar com o Leão, pois é mais fácil do que parece. Depois vou escrever um post maior sobre isso mas agora vou te dar um resumo.

Assim como nossos investimentos e patrimônio no Brasil devem ser declarados no Imposto de Renda, os ativos no exterior também deve e isso é o certo.

A lei te dá isenção de imposto na venda de ativos em até R$ 35.000,00 ao mês, ou seja, no Brasil a isenção é de 20k mas no exterior é de 35k. Sendo assim, você pode vender ativos sem pagar imposto e não será nada ilegal mas lembre-se, tem que declarar a venda.

Já para a repatriação, após vendido o ativo você vai transferir o dinheiro para sua conta no Brasil e aí incidem as taxas normais do banco, ou seja, iof e spread do câmbio.

Imagina você comprando ativos por 15 anos e recebendo uns 3k dólar de dividendos por mês? Seria bom né?

Olá Allan,

ResponderExcluirQue bom que o post ajudou. Fico contente que tenha começado a pensar em investir no exterior. Logo após começar você vai ver o quão libertador e viciante é kkkk.

O cartão de débito é ótimo mesmo, já o de crédito não sei o quanto vale a pena. Acho que no exterior é melhor pagar a vista porque por lá eles não tem o parcelamento que temos no Brasil de até 12 vezes no cartão.

Outra desvantagem é essa de ter que deixar o dinheiro no CD para ter limite no cartão, não faz muito sentido pra mim, principalmente pelas baixas taxas. Melhor investir e receber dividendos e pagar uma anuidade do que deixar parado rendendo só isso. Usar cartão brasileiro nem pensar!

Essa facilidade de não pagar taxa para enviar dinheiro para o BBA é boa mesmo, mais um incentivo.

A DriveWealth também é boa, só verifique se ela te atende quanto aos ativos que quer comprar. Dos ETF que não cobram corretagem, não estão incluídos os mais desejados como IWDA.

Se quiser outra alternativa de cartão no exterior, cheque este post do outro site. https://www.comoinvestirnoexterior.com/como-abrir-conta-na-leopay/

Desculpe por minha limitação de raciocínio. Não consegui ver como chegou ao breakeven de US 342,00. Poderia explicar como chegou a este número por favor?

ResponderExcluirDeixe aqui seu comentário, colabore com a comunidade rumo à independência financeira!